BLOG

家づくりコラム

家づくりコラム

2023.01.23

「共有名義」と「ローンは夫のみ」どっちにすべき?

こんにちは!

価格と性能を両方真面目に考える北九州の「地元で生まれ地元で育った工務店」

ハゼモト建設より家づくりの役に立つ家づくりコラムです。

マイホーム購入時に組む住宅ローンを夫の単独名義とするか、夫婦の共有名義にするかで

迷っている方は多いです。

夫婦ともに働いているご家庭は多いですが、夫婦ともに同じくらいの収入があるのか、

夫(妻)の収入をメインとしているのかで向いている住宅ローンの種類が変わってきます。

今回は共有名義と単独名義、住宅ローンの種類についてご紹介します。

INDEX

住宅ローンにおける「共有名義」と「単独名義」の違い【北九州 新築・注文住宅】

住宅ローンにおける「共有名義」と「単独名義」の違い【北九州 新築・注文住宅】

住宅ローンにおける共有名義と単独名義で最も単純な違いは、住宅ローンを2人以上で組むか、

1人で組むかという点です。

住宅ローンを組む際に必要となる家の購入資金を夫婦どちらか一方が負担したなら負担者の単独名義になり、

夫婦互いに協力して購入資金を負担したのなら共有名義という形になります。

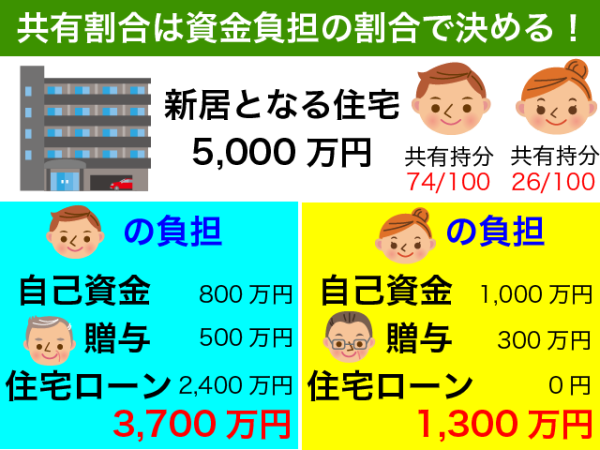

所有権においては、住宅ローンを単独名義で組んだ場合は家の所有権全てを出資者が享受し、

共有名義で組んだのであれば夫婦それぞれの負担金額に準じた所有権(共有持分)が双方に与えられます。

住宅ローンを組む際に単独名義か共有名義かを決めるポイントはいったいどこにあるのでしょうか。

単独名義・連帯保証型・連帯債務型・ペアローンの4種類の住宅ローンを見ていきましょう。

共有名義と夫のみの住宅ローンはどちらがお得?【北九州 新築・注文住宅】

共有名義と夫のみの住宅ローンはどちらがお得?【北九州 新築・注文住宅】

夫婦共有名義の住宅ローンには「借入額が増やせるため、購入できる家の選択肢が広がる」

「夫婦で住宅ローン控除を受けられるため、家計の負担が減る」などのメリットがありますが、

妻が専業主婦となった場合でも妻名義の住宅ローンは妻自身が返済し続けなければならないデメリットがあります。

一方、はじめから夫の単独名義で住宅ローンを組んでおけば、将来、妻が専業主婦になっても

ローンの負担が増えることはありません。

しかし夫の収入のみで審査されるため、借入可能額が減ってしまう点はデメリットでしょう。

単独名義と共有名義の住宅ローンにはそれぞれメリットとデメリットがあります。

どちらにしたほうがお得なのかはケースによって異なるため、住宅ローンの借入前にしっかりと検討しましょう。

将来のライフステージの変化をイメージしながら検討するとよいでしょう。

住宅ローンの個人名義・共有名義

共働きはどっちを選ぶべき?【北九州 新築・注文住宅】

住宅ローンの個人名義・共有名義 共働きはどっちを選ぶべき?【北九州 新築・注文住宅】

共稼ぎ世帯が増えるなか、住宅ローンを共有名義で借りる人は珍しくなくなりました。

一方3組に1組が離婚するといわれる時代にあって、離婚をきっかけに予想もしなかった住宅ローンの

トラブルに巻き込まれるケースも増えており、共有名義の注意点が広く認識されるようになっています。

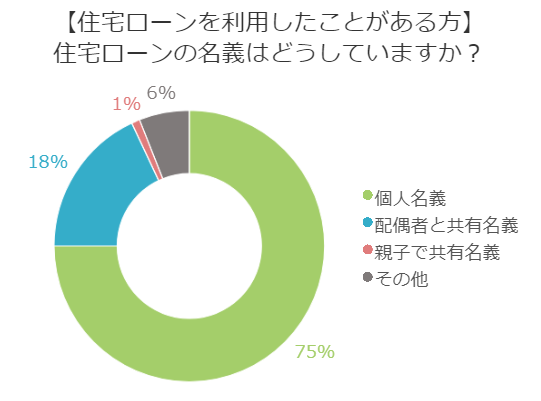

こちらの調査では、過去に住宅ローンを利用したことがある人を対象に、ローンの名義を誰にしたかに

ついて調べています。

アンケートの結果、住宅ローンの名義を「個人名義」とした人が75%となり、大多数を占める

結果となりました。

・働いている夫名義にしています。今後私も働く予定ですが、妊娠等で

収入がなくなるかもしれないので。(30代/女性/専業主婦(主夫))

・夫の名義で借りてます。私は専業主婦で収入がないので個人名義です。

(30代/女性/専業主婦(主夫))

・万が一わたしになにかあったときには返済しなくてすむように個人の名義にしました。

(30代/男性/正社員)

・妻である私が現在専業主婦で収入がないことと、個人名義のほうが団信加入の

メリットが高いと考えたからです。(40代/女性/専業主婦(主夫))

・家計を支えている人を選んでいるため、個人名義で十分まかなえます。(40代/男性/正社員)

まずは夫が1人でローンを組むという単独で住宅ローンを組むケースは、夫or妻の単独名義とするのが

一般的です。しかし、物件価格の内の一部を奥様が出資した場合、担保提供者として持ち分を入れて

共有名義とすることもできます。

収入合算をしていない単独名義の場合は、基本的に保証人を立てる必要はありません。

単独で住宅ローンを組むことで、共有名義と比べると権利関係がわかりやすく、トラブルになりにくいです。

単独で十分な収入が求められるため、専業主婦(夫)がいる世帯におすすめです。

連帯保証型で収入合算して住宅ローンを組む【北九州 新築・注文住宅】

連帯保証型で収入合算して住宅ローンを組む【北九州 新築・注文住宅】

夫の収入だけでは返済負担率がおさまらない場合は、奥様と「収入合算」すればローンが通る可能性が高まります。

収入合算しているので、奥様の名義を入れないといけないと考える方もいますが、連帯保証の住宅ローンは、

そもそも1本の債権の住宅ローンなので、主たる債務者がご主人様の場合、ご主人様の単独名義にするのが一般的です。

あくまで連帯保証は、債務者の返済が滞った場合に保証する義務があるにすぎず、毎月の支払い義務は

ないので、家の持ち分はないという考え方です。

しかし、物件価格の内の一部を、奥様が出資した場合、担保提供者として、持ち分を入れて共有名義と

することもできます。

基本的に、銀行で収入合算する場合、連帯保証となります。ただ、銀行によっては、連帯保証で

収入合算するより、ペアローンで収入合算した方が、借り入れを増やすことができるケースがあります。

収入合算して連帯債務型で住宅ローンを組む【北九州 新築・注文住宅】

収入合算して連帯債務型で住宅ローンを組む【北九州 新築・注文住宅】

続いては収入合算の中でも、妻が「連帯債務者」になるパターンです。

5,000万円の住宅ローンを「連帯保証型」と「連帯債務型」で組む場合

両者の大きな違いは、妻も債務者の1人になるかどうかという点です。

そのため、連帯債務型は夫・妻とも年収の100%まで合算可能です。夫も妻も債務者になりますが、

前に「連帯」と付いています。「連帯」とは「2人で協力して」という意味です。

つまり「ローンを2人で協力して返済していく」というのが、連帯債務型の収入合算の特徴となります。

ローンの契約数自体は1本ですが、夫婦それぞれがローンを負担するので、妻も家の持分を持つことになります。

また負担する分を、両者別々の口座から引き落とすことも可能です。

持分が共有になるので、住宅ローン控除も夫婦それぞれ受けることができます。

連帯債務型も連帯保証型と同様、団信に加入できるのは基本的に夫のみです。

(2017年よりフラット35は、夫婦連生団信「デュエット」により連帯債務の夫婦2人の団信加入を開始)

連帯保証型より妻の負担が大きい中、妻が団信に加入しないとなれば、負担割合によってはかなりのリスクになります。

もし夫が死亡すれば妻の債務は免除になりますが、妻が死亡した場合には、例え負担割合が

「夫:妻=1:1」であったとしても夫に全ての債務が請求されます。

そのため夫と妻の負担割合が近い(1:1や3:2など)場合は、妻が死亡したときのリスクが大きいので、

そのような場合は次にご紹介する「ペアローン」を選択するべきだと思います

夫婦ペアローンを組む【北九州 新築・注文住宅】

夫婦ペアローンを組む【北九州 新築・注文住宅】

最後は、夫と妻が完全に別の住宅ローンを組むというパターンの「ペアローン」です。

連帯債務者ではなく、両者が「債務者」になるということです。

この場合、連帯保証人はお互いが担うことになります。

収入合算との大きな違いは、契約数が2本になる点です。

そのためローン手数料も2倍、契約の手間も2倍となるのは難点だといえるでしょう。

ただし、それぞれが別の契約をすることのメリットもあります。

それは各々が異なる返済期間でローンを申し込むことができる点です。

「妻は10年後も正社員として働いているかわからない…」というときには、夫の返済期間は

最長の35年にして、妻の返済期間は10年にする、といったことも可能です。

そしてペアローンの最大のメリットは、夫も妻も団体信用生命保険に加入できる点でしょう。

両者ともに債務者となるペアローンは、収入合算と違い妻も団信に加入できます。

つまり、夫が死んでも妻が死んでも、債務が配偶者に移行することはなく、お互い自分の債務だけを

返していけばよいことになります。

持分もお互いが負担に応じて有することになりますから、住宅ローン控除もそれぞれ受けることができます。

ただやはり妻に安定した収入があり、それがずっと続く場合でないと、ペアローンは厳しいといえるでしょう。

単独名義が向いているケース

単独名義が向いているのは、以下のケースです。

- 将来妻が専業主婦となる可能性がある

- 離婚時のトラブルを回避したい

- 死別時のトラブルを回避したい

- 相続時のトラブルを回避したい

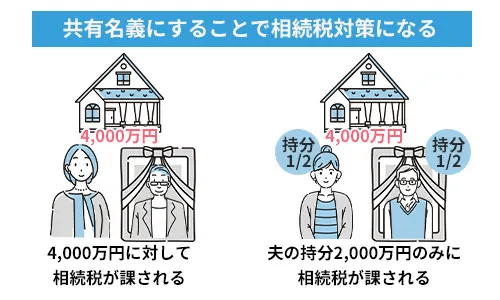

相続税対策について見てみましょう。

単独名義の不動産で相続が発生したときは家全体の評価額に対して相続税が課されます。

共有名義の場合は持分割合に応じて相続税が課されるため、結果的に節税につながる点はメリットの1つです。

たとえば4,000万円の住宅を購入したときの例です。

単独名義の場合、名義人が亡くなって相続が発生したときに家全体が課税対象となるので、

4,000万円に対して相続税が課されます。

相続税の課税対象:4,000万円

一方、夫婦が2,000万円ずつローンを組んだ場合の持分はそれぞれ2分の1です。

夫が亡くなって相続が発生した際には、夫の持分である2分の1のみに相続税が課せられます。

相続税の課税対象:2,000万円

このとき、妻の持分には相続税は課せられないため、単独名義のときよりも節税が可能なのです。

いかがでしたでしょうか。

夫婦共有名義と単独名義には一長一短あります。

ただ基本的には、住宅ローンの組み方で共有名義にすべきか単独名義にすべきかが決まってきます。

収入合算で住宅ローンを組むことは「予算が上がる」などのメリットがある反面、

片方の収入が激減すると大きなリスクもあります。

収入合算は、借入額を増やしたいからという動機で収入合算するケースが多いですから、

無理な返済計画で住宅ローンを組んでしまった、とならないように注意してください。

住宅ローン控除のことと、団体信用生命保険のことを考慮して名義を単独にするのか

共有名義にするのか決めていくといいと思います。

住宅ローンの組み方を考えているうちに徐々に家の予算も明確になっていきます。

住宅ローンはもちろん、不動産の売却や相続など無料で相談を承っております。

お気軽にハゼモト建設ショールームへお越しください♪